כידוע, הכספים בקרנות ההשתלמות ובקופות הגמל מושקעים בשוק ההון. המשוואה המוכרת לכולנו היא שכאשר שוק ההון עולה – קופות הגמל וקרנות ההשתלמות עולות בהתאמה. אני רוצה להציע דרך להפוך את המשוואה הזו, כלומר להגיע לתובנות משמעותיות על שוק ההון על ידי ניתוח שוק קרנות ההשתלמות וקופות הגמל, וכל זאת בעזרת מידע זמין לכל ומעט חשיבה יצירתית. נעשה זאת דרך בחינת המקרה של ״מור השקעות״ ומדד הנקרא צבירה נטו.

נתחיל בכך שלפי דעתי קרן השתלמות היא המוצר הפנסיוני הטוב ביותר בשוק. אני מציע למי שבאפשרותו להפקיד את הסכומים המקסימליים בקרן ההשתלמות, שכן במידה ולא תגעו בכסף, תהנו מהטבת מס מצוינת על קופה שצוברת ״ריבית דה ריבית״ לאורך כל הדרך. למי מכם שיש לו ספקות לגבי דמי הניהול שנגבים ע״י הקרנות, לדעתי התשואה מהווה פרמטר משמעותי הרבה יותר מדמי הניהול.

מדדי תשואות או צבירה נטו?

אחת לחודש מתפרסמת השוואה בין קרנות ההשתלמות וקופות הגמל הבולטות בישראל, לרוב ככתבה בעמודים הראשיים של עיתוני הכלכלה הגדולים בארץ. בהשוואה הזו מפורטות התשואות שהושגו על פי החלוקה המוכרת לתקופות הזמן השונות: החודש האחרון, השנה האחרונה ושלוש השנים האחרונות. לטעמי, פרמטר ההשוואה החודשי אינו רלוונטי, חסר משמעות כלכלית אמיתית ומגוחך ממש. תכליתו היחידה, ככל הנראה, היא יצירת כותרת נוספת בעיתון.

יתרה מכך, פרמטר ההשוואה החודשי עלול לגרום לרבים מקוראי העיתונות הכלכלית הנפוצה בישראל לחשוב שהבדל חודשי של 0.2% בתשואות הוא בעל משמעות ממשית לכספים ולחסכונות שלהם. בעידן הדיגיטציה ובחסות ״חוק הניוד״, בלחיצת כפתור, כסף טס מחברה לחברה במהירות מסחררת. לכך מתווספת העובדה שהחינוך הפיננסי בישראל הוא ברמה נמוכה מאוד, וכך חוסר ההבנה של האוכלוסייה גורם לה לבצע לעיתים שינויים חסרי היגיון לחלוטין.

אבל כאמור, הפרמטרים הרלוונטיים לסקירה הנוכחית אינם מדדי התשואות ודמי הניהול השונים בין הקרנות, אלא מדד ה- צבירה נטו. עם התובנה הזאת אפשר לצאת לשוק ההון, דרך הדוגמא של ״מור השקעות״.

״מור השקעות״ – כוכבת חדשה בשוק הגמל/השתלמות?

בעשור האחרון ״אלטשולר-שחם״ השתלטה כמעט לחלוטין על שוק קופות הגמל וקרנות ההשתלמות. בכל שנה, באופן שיטתי, היא ״שברה את השוק״ במדדי התשואות. כך למעשה, רוב הכספים בשוק זרמו ועודם זורמים למקום אחד וקל מאוד להבחין בתופעה כמו ״מור השקעות״, שסיימה ראשונה בתשואות בשנת 2019.

״מור השקעות״ נוסדה בשנת 2006 ומנהלי ההשקעות שלה כיום הם יוצאי ״ילין לפידות״. שווי השוק הנוכחי של החברה הוא כ-660 מיליון ₪. כדי להיכנס לתחום הגמל/השתלמות רכשה ״מור השקעות״ ב-2016 את "אינטרגמל", חברה קטנטנה שניהלה בזמנו סך נכסים של 111 מיליון ₪. לא נתעכב כרגע על מכפילים ורווח למנייה, מפני שהמטרה היא לזהות מגמה שונה, שמקשרת בין העולם הפנסיוני לשוק ההון.

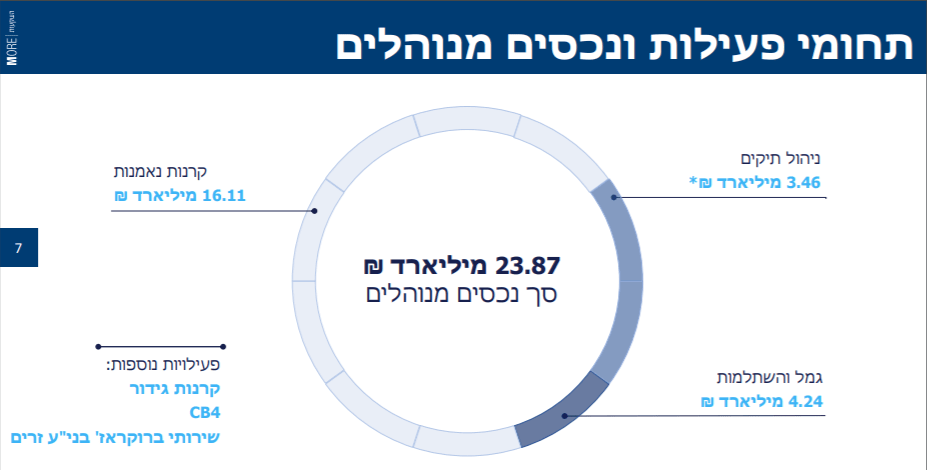

תרשים א׳. מור השקעות- מתוך מצגת לשוק ההון-אוגוסט 2020

כיום, כפי שניתן לראות בתרשים א׳, בתחום הפעילות גמל/השתלמות של החברה מנוהלים סך נכסים של כ-4.2 מיליארד ₪. תחום הפעילות הנ״ל מהווה 17.7% מסך הנכסים של כל החברה, זאת כאשר רוב הכספים שנמצאים בו, נכנסו אליו במהלך השנים 2019-2020. בשלוש שנים בלבד הפכה חטיבת הגמל/השתלמות של ״מור השקעות״ לבעלת נתח של קרוב לחמישית מסך הנכסים של החברה כולה. כלומר, כסף רב זרם בזמן קצר יחסית ל״כוכבת החדשה״ בשוק והניע תהליך של הצפת ערך משמעותית למנייה.

צבירה נטו וזיהוי מגמות בשוק ההון

צבירה נטו הוא מדד המקביל למכירות נטו בשוק הגמל/השתלמות. המדד מתייחס לפער בין כמות הכסף שנכנסה לקרן (סכומים שנוידו פנימה במיליונים) במהלך תקופת דיווח קבועה, אל מול כמות הכסף שיצאה מהקרן (סכומים שלקוחות ניידו החוצה במיליונים) במהלך אותה תקופת דיווח.

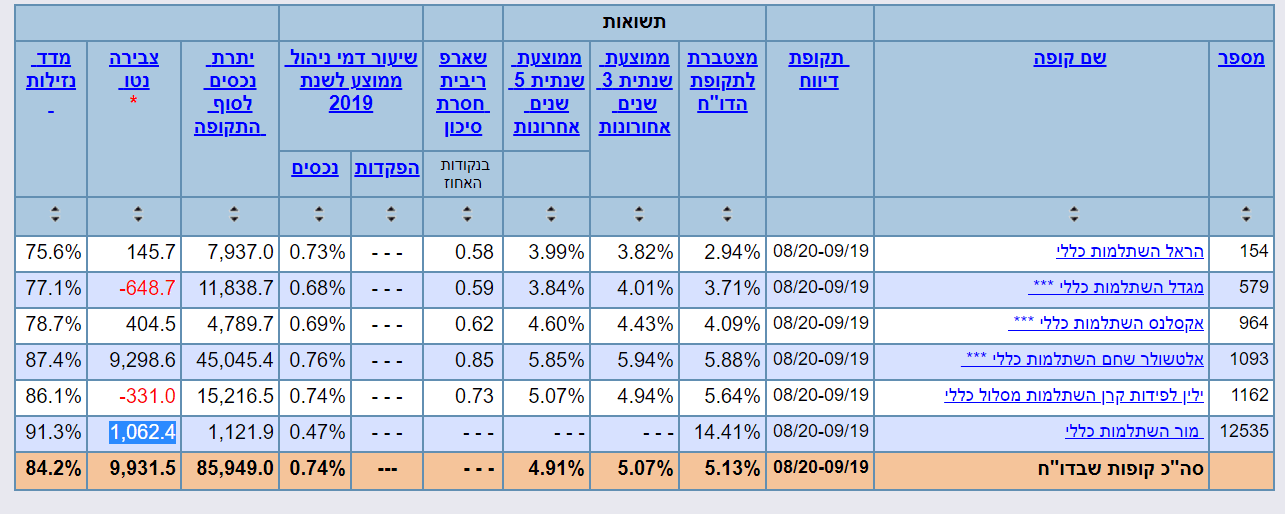

תרשים ב׳. מתוך ״גמל נט- מסלול כללי״. תקופת הדו"ח: ספטמבר 2019 עד אוגוסט 2020 (*ניתן לבחור ולבדוק כמעט בכל מסלול והתוצאה תהיה דומה. מלבד ״אלטשולר-שחם״, שאר החברות נבחרו באקראי)

על פי מדד הצבירה נטו, כפי שניתן לראות בתרשים, ״מור השקעות״ סיימה את השנה האחרונה בפלוס של מיליארד ₪ במסלול הכללי בקרן ההשתלמות. קשה לפספס שביחס לשאר הקרנות והקופות (למעט ״אלטשולר-שחם״), מדובר בתוצאה מרשימה.

מניסיוני בענף, אני יכול לומר שהמדד צבירה נטו מהווה כלי מהימן לניבוי וצפיית פני עתיד בקופה. כאשר מזהים תופעה משמעותית במדד צבירה נטו – זו תמיד תיחשב כתחילתה של מגמה. לדוגמה: כאשר מזהים פלוס גדול, אפשר להניח שבשנה-שנתיים הקרובות יהיה פלוס גדול עוד יותר, ולהפך כמובן, כאשר הצבירה נטו היא במינוס, ניתן להניח שבעתיד המינוס יגדל.

אנו רואים שלמעשה, ״מור השתלמות מסלול כללי״ גייסה מיליארד ₪ בשנה האחרונה, זאת כאשר השוק כולו, מלבד ״אלטשולר-שחם״, דישדש. יש החושבים שמדובר בכוכבת חדשה בשוק הגמל/השתלמות, אם כי עוד מוקדם לדעת זאת בוודאות. בכל מקרה, אותנו מעניין יותר שוק ההון: ניתן להסיק שככל שתימשך המגמה של הפיכת חטיבת הגמל/השתלמות לבעלת נתח משמעותי יותר בסך הנכסים של החברה – מחיר המנייה יושפע ממנה יותר. כך אנחנו יוצרים כלי מצוין לזיהוי מגמה עתידית בשוק ההון, מתוך מבט בנתונים זמינים לכל באתר של משרד האוצר ("גמל נט").

מה הוביל לתשואות הגבוהות?

התשואות הגבוהות של ״מור השקעות״ מרשימות ביותר, ונותר לשאול, איך הם עושים את זה? התשובה היא: באמצעות ניהול נכון של ההשקעות, ולא פחות חשוב מכך – בביצוע הנפקות פרטיות.

הנפקה פרטית היא קניית כמות של מניות ישירות מן החברה המנפיקה ב"דיסקאונט" (כלומר בהנחה על שער הבסיס בשוק) ובאופציות חסומות. כאשר המשקיע הרגיל קורא בכלכליסט על הנפקות פרטיות, קשה לו להבין את העוצמה של קנייה בדיסקאונט עם אופציות, כשיום בהיר אחד, פתאום הן משתחררות ו״נכנסות לכסף״. מי שהשתתף בהנפקה של "יוניבו" לדוגמא, ראה את זה קורה בשידור חי ממש.

מכיוון שבמקרה של ״מור השקעות״ מדובר בבית השקעות קטן יחסית, החוסכים בקופות הגמל ובקרנות ההשתלמות נהנים מהתשואות שמושגות בהנפקות האלה. מנהלי ההשקעות מנצלים את גודל בית ההשקעות וחושפים את החוסכים לסקטורים החדשים הנמצאים בצמיחה, סקטורים שבהם מתבצעות רבות מאותן הנפקות פרטיות. ההנפקה מתבצעת בד"כ בסכומים קטנים (עבור גוף מוסדי), ולא מהווה אירוע מהותי שעל החברה לדווח עליו לבורסה.

כמובן שיש גם סיכון בהנפקות – הסיכוי לתשואות גבוהות מגיע עם סיכון גבוה. עם זאת, כאשר הנפקה "פוגעת בול", המשמעות היא רווח של עשרות עד מאות אחוזי תשואה. כך ניתן להבין שכאשר הנפקה אחת כזו צולחת, היא שווה ל״מור השקעות״ תשואות אסטרונומיות והחוסכים בקרנות הגמל/השתלמות נהנים מהתשואה.

בנוסף לכך, גמישות מחשבתית של בית ההשקעות מאפשרת לחוסכים להיחשף לסקטורים בצמיחה כמו קנאביס, ״סטארט-אפ״, אנרגיה מתחדשת, ״פוד-טק״ ועוד. בשורה התחתונה, וכפי שניתן לראות בתרשים ג׳, השוק אוהב את זה.

תרשים ג׳. החברה הונפקה בסוף 2017 וניתן לראות בתרשים עלייה של לא פחות מ-300%.

חשוב לציין של״מור השקעות״ אין מערך מכירות ישיר. כל המכירות של בית ההשקעות מתבצעות ע"י סוכני ביטוח ו/או יועצים בבנק. על פי בירור שערכתי בשיחות שביצעתי כלקוח, הבנקים לא ממהרים להמליץ על "מור גמל/השתלמות".

לסיכום, אם המגמה אכן תימשך, ככל שבית ההשקעות יניב תשואות גבוהות בעתיד ומדד הצבירה נטו שלו ימשיך לצמוח, ייתכן שתחום הפעילות המדובר, גמל/השתלמות, ימשיך לצמוח גם כן. בהינתן כל אלו, ישנו תרחיש סביר שמחיר המנייה יושפע.

עם זאת, הנבואה כידוע ניתנה לשוטים, ורק הזמן יגיד האם קרנות הגמל/השתלמות של ״מור השקעות״ יהיו מטאור שסופו להתרסק, או יצמחו להיות מותג אדיר כמו זה של ״אלטשולר שחם״.

*כל הכתוב לעיל נכתב על דעת הכותב בלבד ואינו מהווה המלצה לקנייה/מכירה של ניירות ערך ו/או שיווק/ייעוץ פנסיוני. הסקירה מיועדת לצרכים לימודיים בלבד.